La dette publique, un pilier du système impérialiste

Submitted by Anonyme (non vérifié)Dans son rapport annuel paru mercredi 8 février 2012, la Cour des Comptes déclare que l’État doit faire des efforts pour redresser ses finances et limiter sa dette. Mardi dernier, Moody's la seconde principale agence de notation informait qu'elle plaçait le AAA français sous perspective négative, c'est à dire qu'elle risque de le dégradé à moyen terme, évoquant "la détérioration continue de la dette publique française". Le même jour le MEDEF tenait une conférence en vu d'influencer les discutions autour de l’élection présidentielle et leurs proposer son programme pour atteindre "l'équilibre budgétaire" dés 2015, posant à son tour la question de la dette. Mais en quoi consiste justement la dette des États, et plus particulièrement en ce qui nous concerne la dette de l’État impérialiste français ?

Aujourd'hui, les économies des puissances impérialistes sont en crise. C'est en fait le mode de production capitaliste lui-même qui traverse une crise généralisée, concernant tous les aspects de la vie. Mais cette crise apparaît en ce moment notamment par l'ampleur de la dette publique des États impérialistes et capitalistes avancés.

Dans ce cadre, l'État grec a déjà carrément fait faillite, c'est à dire qu'il n'est pas capable de rembourser les dettes qu'il a contractées. En ce moment les banques ainsi que différents organismes financiers, chapeautés par des institutions impérialistes, sont en train de négocier la soumission de la Grèce en l'échange de l’effacement de pans entier de la dette.

La nomination de Mario Monti à la tête du gouvernement italien pour remplacer Silvio Berlusconi, est également le reflet de l'accentuation de pouvoir du capital financier sur les États, surtout ceux dont -comme l'Italie- la santé financière est contestée.

En France la question de la dette publique est reconnue comme un problème depuis plusieurs années et elle apparaît aujourd'hui comme centrale dans la plupart des discutions politique de la bourgeoisie, surtout en cette période d'élections. En 2011, la dette de l'État français est estimée à 1 689 milliards d'euros, soit 85% du PIB. Elle était de 1 212 milliards d'euros pour 64% du PIB en 2007 et de 664 milliards d'euros à la fin de 1995 soit la moitié du PIB. Selon les exigences de l'Union elle n'est pas censée dépasser 60% du PIB.

La question de la dette est de plus en plus considérée par la bourgeoisie comme un problème à résoudre, les responsables politiques sont donc tenus de lui donner des garanties à ce sujet. La dégradation récente de la note triple AAA de la part de l'agence standards&Poor's, comme nous l'expliquions alors, sanctionne en fait l'aggravation de la dette. Cette note est une sorte de pallier qui accélère l'emballement, l'urgence autour de cette question.

Le rapport de la Cour des Comptes, mais aussi les perspectives de l'agence Moody's et les recommandation du MEDEF, viennent donc rappeler aux responsables politiques ce que la bourgeoisie attend d'eux dans la période actuelle. Le document ultra technique de la Cour des Comptes, plus de 1500 pages, explique une chose très simple : il faut diminuer la dette le plus vite possible, car les risques sont très dangereux pour l'État. En clair, la Cour prévient qu'il est urgent de revoir les dépenses à la baisse, d'entreprendre des plans de rigueur budgétaire.

« Compte tenu de l'urgence de la situation », elle demande des mesures « aux effets plus immédiats » en plus des réformes structurelles comme celles sur les retraites : déremboursements, baisses d'allocations et d'aides, etc. Ce sont globalement les même choses que réclament Moody's ou bien le MEDEF.

1/

L'accroissement de la dette provient fondamentalement de l'augmentation du déficit publique qui n'est pas ou plus compensé par l'inflation ou la croissance du PIB. Cela signifie tout simplement que les budgets ne sont pas équilibrés, que l'État (y compris toutes les administrations) dépensent plus que ce qu'il a en réserve.

Il faut distinguer la notion de déficit publique d'avec celle de dette publique.

La dette publique de l'État français est définie comme l'ensemble des emprunts qu'il a contracté auprès d'organismes financiers, et qui ne sont pas encore remboursés.

Dans la comptabilité nationale, le déficit (budgétaire) publique est la différence négative entre l'ensemble des recettes et des dépense publiques.

Le déficit entraîne la dette, dans la mesure où un budget déficitaire nécessite des emprunts pour ne pas être en faillite. Mais l'inverse est également vrai : l'État emprunte sur les marchés financiers lorsqu'il a besoin de lever d'énormes fonds pour investir. Mais cela à un coût, il faut payer des intérêts qui pèsent à leur tour sur l'équilibre du budget, et c'est ainsi que la dette de l'État augme mécaniquement.

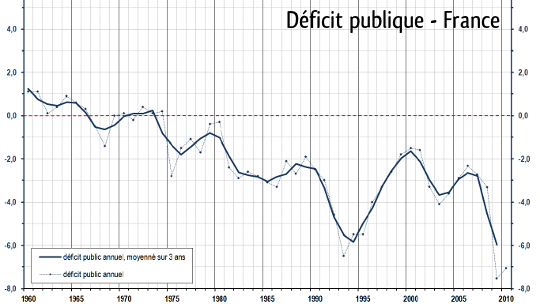

Depuis le milieu des années 1970, le déficit publique français se creuse, avec un pic au milieu des années 1990 (plus de 6% du PIB), un redressement autour des années 2000 et une nouvelle aggravation depuis 2007 (7% du PIB en 2010) alors que la croissance et l'inflation ne sont pas assez importantes pour supporter la dette.

La déficit n'est pas exprimé en valeur brut, mais en pourcentage du PIB, ce qui permet de comparer les chiffres malgré les variations de la valeur de la monnaie. Le PIB, produit intérieur brut, représente la somme des richesses produite dans un pays sur une année.

Selon certain théoriciens bourgeois, et donc selon certains représentants politiques, le déficit public ne serait pas nécessairement un problème en soit, car il pourrait être couvert par la « croissance [du PIB] » (qu'il est censé stimuler) et l'inflation.

C'est typiquement ce qu'affirme un homme comme François Hollande, alors que d'autres comme Nicolas Sarkozy insisteront plus sur les besoins de réductions des dépenses, à l'instar de la Cours des Comptes.

Pour comprendre, il faut penser que 2% de croissance de PIB sur une année suffirait par exemple à couvrir 1% de déficit (c'est à dire que le déficit ne créerait pas de dette, car l'excédent de PIB permet de le combler).

Pour un PIB de l'année 1 de 100 unités, avec 2% de croissance pour l'année 2 on à un PIB de 102 unités pour l'année 2. Le déficit du budget correspond lui à 1% du PIB de l'année 2, c'est à dire 1,2 unités. Le budget n'est pas équilibré mais les emprunts fait peuvent être couvert par ces 0,7 unités de PIB qui correspondent à autant de valeur, de richesse crées dans le pays.

De la même manière, avec l'inflation le prix des marchandises augmentent : 100 unités empruntés telle année pèseront moins quelques années plus tard avec de l'inflation, car ces même 100 unités valent moins, ils correspondent à une quantité moindre de marchandises (avec l'inflation, tout est ré-indexé, plus ou moins proportionnellement : les prix, les salaires, mais aussi les prélèvements, taxes, impôts, etc.)

Cela n'étant bien évidemment qu'un modèle théorique relativement abstrait, enseigné dans les écoles et universités bourgeoises, mais qui ne peut pas se matérialiser aussi simplement dans la réalité.

2/

Toujours est-il que le cycle d’expansion impérialiste amorcé au sortir de la deuxième guerre mondiale a nécessité de gigantesques capacités d’investissement pour financer d'immenses travaux et moderniser l'économie au profit des monopoles. Seulement, les monopoles ne peuvent pas, et ne veulent pas, lever eux-mêmes les énormes masses de capitaux nécessaires dans certains secteurs.

Pensons à l'exemple du chemin de fer, pour lequel nous avions expliqué le rôle de l'Etat dans notre document sur la SNCF, mais il faut aussi penser au secteur nucléaire (militaire et électrique), aux infrastructures routières ou bien de télécommunications. Cela serait trop risqué, pas assez rentable en soit.

En clair, les monopoles ont besoins d'infrastructures, l'État prend alors en charge et socialise les coûts (éducation, construction, organisation générale, etc.) Il lui faut donc emprunter d'énormes sommes auprès d'établissements financiers.

Cela fonctionne de manière particulière, principalement grâce au système des obligations. Elles consistent en des reconnaissances de dette, payables à plus ou moins long terme avec un taux d’intérêt plus ou moins important, et sont données en échange de liquidités.

Lorsque l'Agence France Trésor qui est chargée de la gestion de la dette et la trésorerie de l'État français veut lever des fonds, elle émet des obligations (plusieurs fois par an). Il en existe plusieurs types :

- À court terme : les bons du Trésor à taux fixe et à intérêt précompté (BTF). Cela permet de lever des fonds rapidement, pour faire face à des besoins de trésorerie immédiats. Les taux d’intérêt sont fixés à l'avance. Les créanciers récupèrent leur mise avec les intérêts au bout de 115 jours en moyenne.

- À moyen terme : les bons du Trésor à intérêt annuel (BTAN). Le calendrier d'émission précis est prévu longtemps à l'avance. L'échéance de ces titres peut être compris entre 2 et 5 ans et ils donnent droit à un versement d’intérêt chaque année.

- À long terme : les obligations assimilables du Trésor (OAT). Elle représente de loin le principal support de la dette en France et sont émises pour une durée de 7 à 50 ans (10 ans en général). Les émissions d'OAT sont relativement soumises à la note des agences de notations : meilleure sera la note d'un État, plus intéressant seront pour lui les taux d’intérêts.

Ce sont par exemple des banques d'investissement, des assurances ou même des banques de dépôts qui achètent ces titres sur le « marché obligataire ». Ces institutions financières peuvent le faire pour le compte d'une autre entité, elles gèrent alors un "portefeuille" (pour le compte de particuliers, d'entreprises, de banques, pour son propre compte, ou même... pour des États !) L'objectif de ces portefeuilles est la rentabilité, soit de manière stable à long terme, soit de manière plus risquée mais à plus court terme et avec gains recherchés plus importants.

3/

Posséder de la dette d'État est quelque chose de très rentable, car très fiable (tant que l'État ne fait pas faillite comme la Grèce, bien sûr). Chaque jour, ce sont précisément des milliers de milliards d'euros de ce genre de titres qui sont échangés (souvent directement entre institutions financières). Ces échanges incluent des produits dérivés, c'est à dire des titres financiers dont les cours varient en fonction du cours des taux d’intérêts des obligations. Tout cela forme un système très complexe où les taux d’intérêts évoluent, fluctuent constamment, au gré des spéculations et des événements (financiers, politiques, catastrophes naturelles, etc.)

C'est le résultat d'une agrégation anarchique d’intérêts particuliers qui s'affrontent, se confrontent. Chaque entité, individu ou « portefeuille » recherchant la rentabilité maximale, tout est fonction d'hypothèses qui interagissent, de spéculations selon des calculs statistiques, des probabilités émises par chacun.

Concrètement la dette des États est l’objet d'échanges et de spéculations immenses sur les marchés financiers. Les États profitent de cela dans la mesure ou ces spéculations espérées leur garantissent qu'ils pourront toujours souscrire à des emprunts malgré les déficits.

Mais plus les États sont en déficits (et moins bonne est leur note selon les agences de notations), plus les taux d’intérêts auxquels ils empruntent sont important, ce qui entraîne alors une augmentation mécanique de la dette... jusqu'à la faillite.

Ce système est donc fondamentalement instable, de plus en plus irrationnel d'un point de vue civilisationnel et totalement absurde d'un point de vue économique, à l'image du mode de production capitaliste lui-même. La dette publique des Etats est le produit explosif de ce système à l'agonie. Elle est la manifestation de la soumission croissante des États aux monopoles et au capital financier.